作为自由职业者,经常会接到企业的外包项目,例如:开发一个软件,设计一个图纸,包括采购商品等。当个人与企业发生业务交易,企业需要发票做账,都会向个人索要发票。由于个人没有营业执照,开发票没有企业那么便利,那么个人如何提供发票,有哪几种方式?

我们根据业务类型划分两类:个人出租不动产、其他收入,并根据业务类型来区分不同开具发票的方式、适用范围以及相对应的税负。

1 出租不动产根据《财政部 国家税务总局关于营改增后契税 房产税 土地增值税 个人所得税计税依据问题的通知》(财税[2016]43号)、财政部 税务总局 住房城乡建设部关于完善住房租赁有关税收政策的公告(2021年第24号)、《财政部 税务总局关于实施小微企业“六税两费”减免政策的公告》(2022年第10号),个人出租房租需要缴纳增值税、个人所得税以及房产税。

个人房屋租赁相关税收政策

增值税:增值税为5%,减按1.5%征收,未达到增值税起征点的,可以免于征收。增值税起征点目前为10万元每月。租金为不含税金额,也就是说月租金不超过10万元免征增值税。

房产税:对个人出租住房,不区分用途,按4%的税率征收房产税。各地均按照国家税务总局的“六税两费”减免政策进行减半征收,也试试说按照2%征收

个人所得税:财产租赁按照20%的所得税税率,在按照应税10%的应税所得税,各地都有相对应的税费减免政策,以上海为例,个人房屋出租是按照0.5%核定个人所得税。

个人出租房屋在上海综合税率为4%,如果月租金不超过10万为2.5%,去房屋所在街镇的代开点开具即可,上海的代开点查询:上海市税务局官网,如下所示。

上海市个人出租房屋fapiaodaikai点

2 个人其他收入所得2.1个人在税务局代开个人取得劳务所得,如果金额比较小,一般一年低于10万元,可以个人在税务局代开普通发票,需要缴纳增值税。由购买方企业按照劳务所得代扣代缴个人所得税。税率为20-40%,第二年进行个人所得税的汇算清缴。

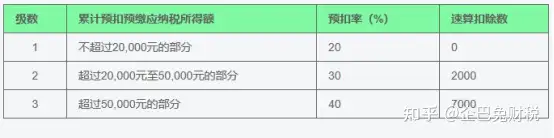

个人劳务所得税率表

举例:巴兔先生9月份取得个人稿酬10万元,则9月份需要预缴个人劳务所得税税费为:

100000*0.40-7000=33000元,9月份实际到手为67000元。在第二年做汇算清缴,根据综合所得收入确定是否需要补交个人所得税或者退税。

2.2园区自然人代开我们看到个人直接通过税务局代开的话,需要缴纳增值税,由甲方企业进行个人所得税的代扣代缴,预缴税率最高40%,在第二年如果收入比较高,还是面临补税的情况。

这个时候很多人就可以考虑通过园区的自然人代开,通过园区自然人代开可以降低税费。园区自然人代开降低税费的核心本质原因是:将个人的收入转变成经营所得收入,按照经营所得纳税,经营所得收入不会计入次年的汇算清缴。但需要注意的是特许经营权所得、稿酬所得等明确是个人劳务所得不建议走园区自然人代开,因为从本质上无法转变收入的类型!

园区自然人代开降低税费的原因第一个是转变了收入类型,第二是园区自然人代开的生产经营所得税可以进行核定征收,核定后个人所得税一般不超过2.5%,加上增值税税率一般不超过3.5%。

自然人代开是很多个人收取居间费的一种较好的方式,代开流程简单,只要保留好业务的相关资料,业务真实合理,就不会有相关涉税风险。

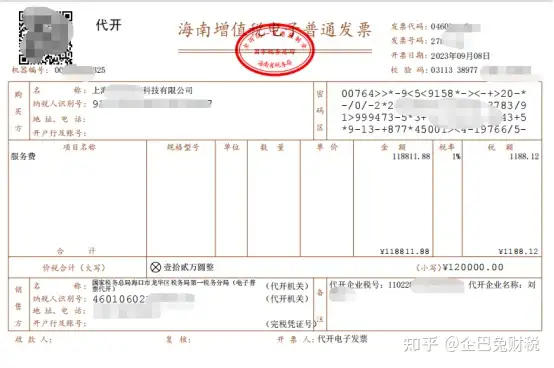

自然人daikaifapiao票样

2.3 成立个体户刚说的如果是特许经营权所得等明确是劳务所得的是没办法通过自然人代开来降低税费的。

个人取得劳务所得如果金额比较大,可以通过成立个体户,将劳务收入转变成本个体户收入。个人转变成为个体户经营人。个人与甲方由原来的劳务关系变成了合作关系。这个时候个体户有业务收入了,需要缴纳增值税、附加税以及企业所得税和个人生产经营所得税。

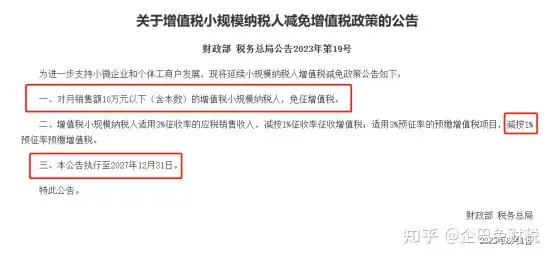

我们根据《关于明确增值税小规模纳税人减免增值税等政策的公告》(财政部 税务总局公告2023年第1号)《财政部 税务总局关于增值税小规模纳税人减免增值税政策的公告》(财政部 税务总局公告2023年第19号),小规模纳税人可以享受增值税的优惠政策:税率减按1%缴纳增值税,每个季度有30万元的免税额度。

小规模纳税人增值税优惠政策

也就是说个体户一个季度收入不超过30万,增值税可以不需要缴纳,相对个人直接通过税务局开票或者园区自然人代开来说,可以享受国家给与的增值税优惠政策。

对于个体户需要缴纳的个人生产经营所得税,可以实现核定征收,个体户的核定征收一般有三种:双免(免增值税、免个人所得税),固定税率征收以及核定应税所得率征收。

对于双免来说,不需要缴纳增值税以及个人所得税,一般限额在120万(季度30万)以内,这种情况是非常核算的。

对于固定税率来说,一般核定后税率不超过2%,税率相对于双免个体户来说稍高一些,好处是没有固定的限额。

核定应税所得率征收,一般商贸行业为5%,服务行业为10%,工程行业为10%。行业征收率就是税务局帮你核定你的利润率,再按照五级阶梯去交税。简单来说也就是先给你的收入直接打个折,应该说是把收入打到骨折去算个税!

举例:企巴兔服装店,2022年收入为120万,核定征收为5%应税所得率,则个人生产经营所得税:

确定应纳税所得额:120万*5%=6万,对应五级阶梯税率第二档;

个人生产经营所得税:6万*10%-1500=4500元

同样的情况,核定征收后所得税为4500元,按照真实利润查账征收缴纳所得税为52500元!

有的人担心,有时候甲方要求对公结算,个体户没有对公账户,无法开展业务。其实,个体户是可以开对公账户的,用对公账户跟甲方结算。

2.4 成立有限公司对于部分甲方财务合规以及审计要求,或者个人有长远的规划,后续要建立自己的品牌,招募合伙人,这种情况可以考虑成立有限公司。

相对于个体户来说,尤其是核定的个体户,有限公司可以认定增值税一般纳税人,开具增值税专用发票。还有一个隐含的好处是,个体户的核定征收其实是税收监管的一个漏洞,长远来看会被取消,成立有限公司也是一个不错的选择,有限公司也比个体户更正规。

有限公司的税费种类有:增值税、附加税以及个人所得税。

增值税、附加税跟个体户类似,可以享受小规模纳税人的优惠政策:税率减按1%缴纳增值税,每个季度有30万元的免税额度。

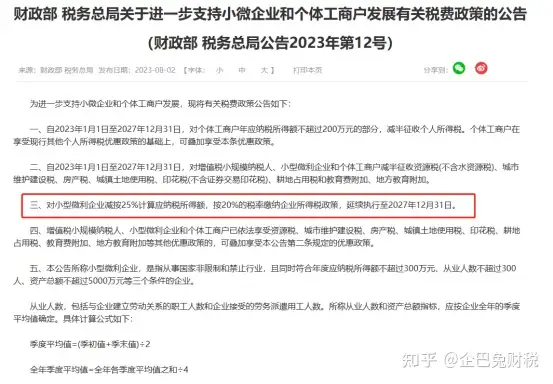

有限公司的所得税可以享受小微企业的所得税优惠政策,根据财政部 税务总局关于小微企业和个体工商户所得税优惠政策的公告(财政部 税务总局公告2023年第12号),小微企业可以享受5%的所得税税率缴纳。

实际税率最多不超过6%,所得税还可以企业的支出、购买固定资产来抵扣,实际的税费会降低。

小微企业所得税优惠政策

3个人跟公司发生业务了,有很多种开具发票的方式:

直接税务局代开,园区自然人代开,成立个体户或者成立有限公司

每一种取得发票的方式都有其适用的范围,也有不同的税费成本,根据自己的实际情况来选择对应的方式即可!

所有开具发票背后对应的业务必须是真实的,有完整的证据链作为支撑,避免产生税收风险,害人害己!