搭乘着中国经济高速增长的快车,中国私人财富也随之呈指数级增长。根据《2022意才·胡润财富报告》显示,截至2022年1月1日,拥有亿元人民币资产的“超高净值家庭”数量达到11.6万户,比上年增加4,000户,增加3.6%,其中拥有亿元人民币可投资资产的“超高净值家庭”数量达到6.9万户。随着财富的剧增,超高净值人群的烦恼也越来越多,财富如何传承、保全,如何击破“富三代”魔咒成为其亟待思考的重要问题。作为全球财富管理“皇冠上的明珠”,家族办公室成为了超高净值人群财富筹划的“标配”工具。

相比于家办体系成熟的欧美,亚太地区家族办公室尚处于初级阶段,而香港和新加坡作为亚洲重要的金融中心,是亚太地区家族办公室的重要选址地。近年来,两地积极发布相关政策以吸引高净值人群来设立家族办公室,新港家办之争可谓是愈发火热!

2019年,新加坡出台了家族办公室税收豁免政策,根据新加坡金管局数据显示,截至2021年底,已有约700家单一家族办公室在新加坡设立。据《新加坡联合早报》报道,2022年底新加坡“家族办公室”预估数量为1400多家,数量翻番,呈现井喷之势,而难以想象的是,2018年这个数量仅仅是两位数。其中不乏大家熟知的桥水基金创办人Ray Dalio、Google联合创办人Sergey Brin、戴森电器创始人Dyson、海底捞联合创办人张勇以及zhuming富豪李嘉诚。

面对新加坡家办的高速增长,香港也不甘落后、火力全开,若干政策层出不穷,加足马力吸引高净值人群在港设立家办,更是在2022年《施政报告》中定下目标,在2025年年底前协助不少于200家家族办公室在港设立或拓展业务,此坚定之举有望掀起香港兴办家办的风潮。在香港政府近年大力推展有关财富和资产管理的政策下,香港于2021年成为亚洲最大的跨境财富管理中心之一,资产规模达2.3万亿美元。

在财富管理板块中,亚洲区域家族办公室的增长于近年备受关注。根据财经事务及库务局报告,于2021年,全球超高资产净值人士中有27%身处亚洲。而随着超高资产净值人士的增多,家族办公室业务成为了亚洲地区内私人财富管理业务的重要部分。据统计,于2022年上半年,香港有超过15,000位超高资产净值人士,数量在全球城市中排名第一。

二、何谓家族办公室?家族办公室与一般的资产管理或基金最为不同的是其服务范围不但包括投资组合管理,还为客户进行税务管理、提供信托及保险服务、处理法律会计以至提供慈善规划及有关财富管理的顾问及教育服务。家族办公室能针对家族的特定需求和目标提供量身定制服务,使其资产长期发展符合家族期望,并且能凝聚团结家族成员、增进家风建设以确保有序跨代传承和家族资产的保值增值。

家族办公室可分为两大类:

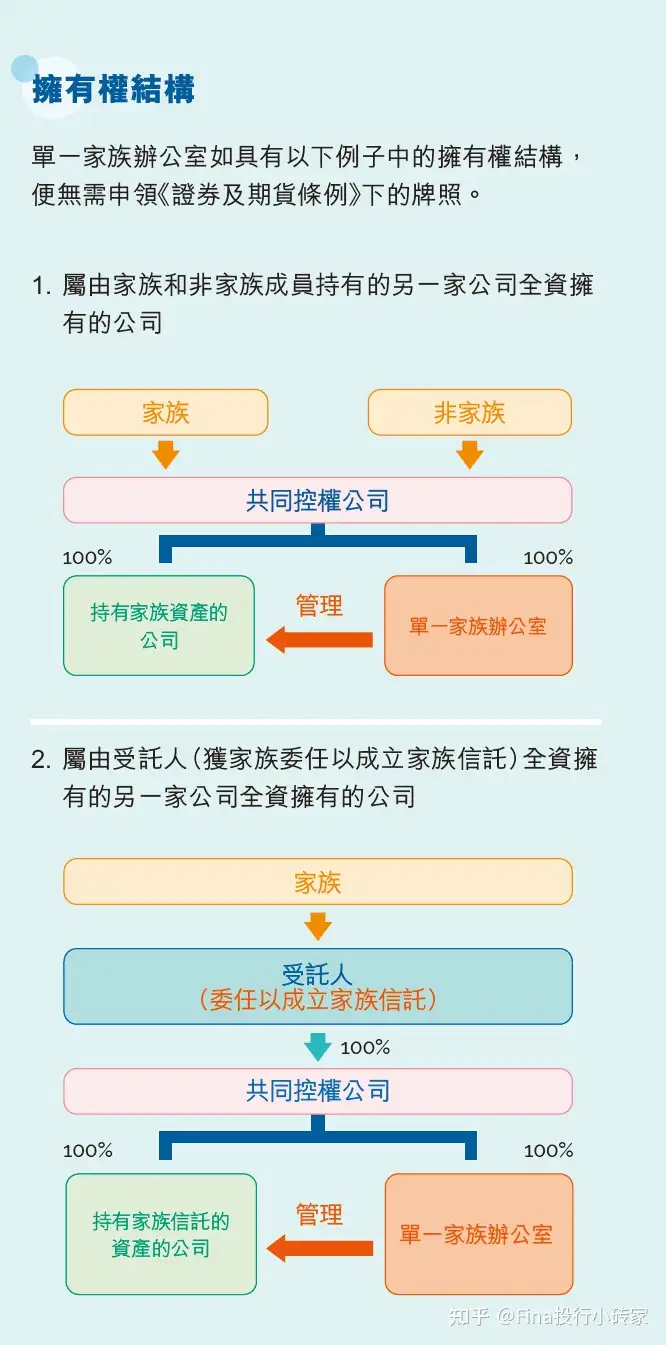

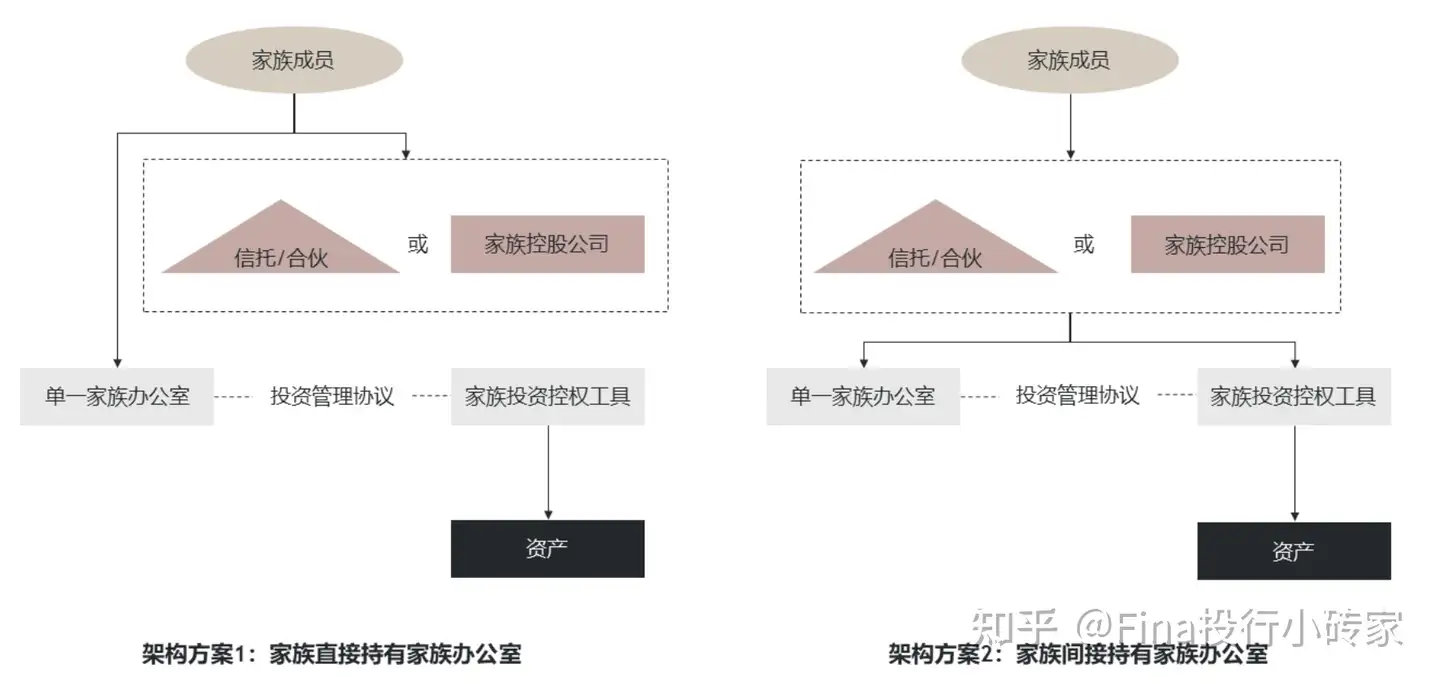

1.单一家族办公室(Single Family Office,简称为SFO):即该办公室为某一超高资产净值家族独立创立并只服务该家族。该办公室由该家族成员控制,并通过聘请专业成员管理家族财富;在香港,对于单一家办而言,因为无需对外募资,设立程序简单,无需申领牌照。以单一家族办公室为例,其基本架构如下:

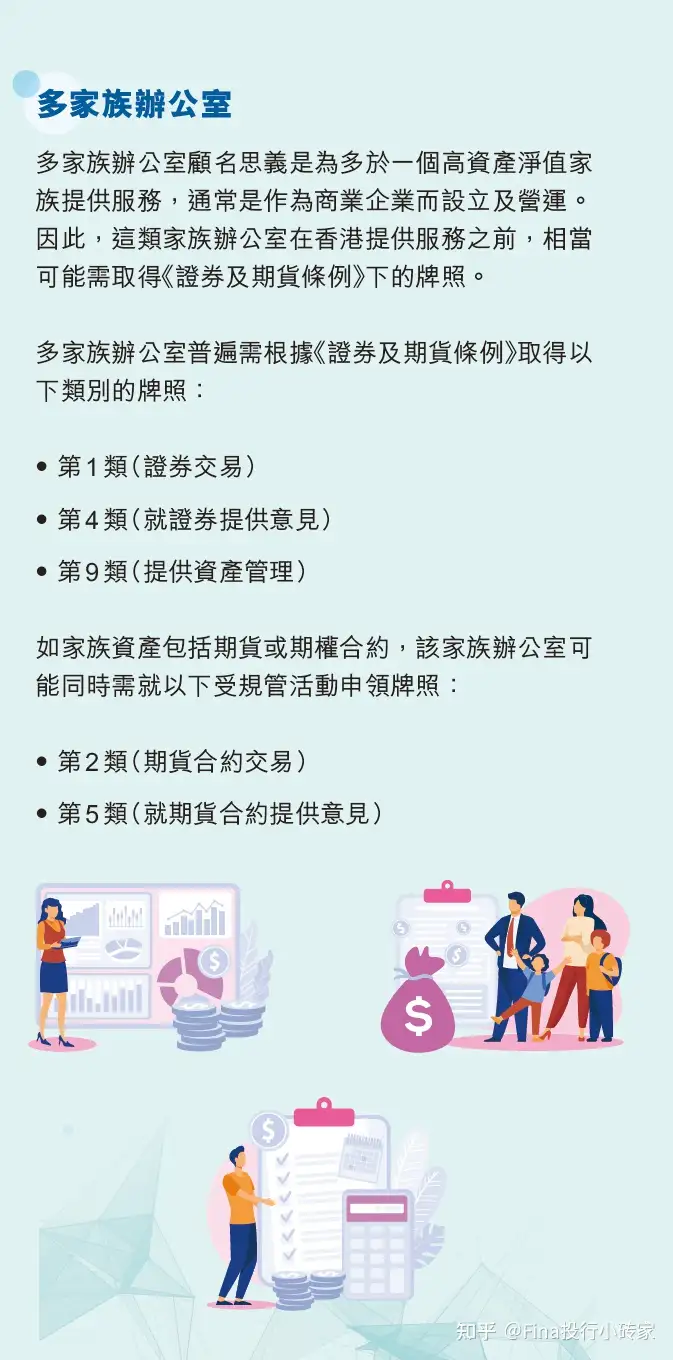

2.联合家族办公室(Multi Family Office,简称为MFO):即该办公室为多个超高资产净值家族提供服务。联合家族办公室通常由独立第三方拥有,其服务多个家族的模式可降低参与门槛和运营成本,但亦导致这些家族无法完全拥有并控制他们的联合家族办公室,联合家族办公室在进行财富管理时亦不会单从其中一个家族的利益出发,在私密性上亦会有一定程度的影响。

对于联合家办,需拿到1、4、9号牌照(、提供意见以及资产管理)。2023年3月22日,香港证监会发表简易参考指南,为助力想要设立家族办公室的专业人士更深入了解证监会发牌制度,并表示牌照申请的平均处理时间已缩短至约14周。而据市场消息,当前新加坡已有200个家办正在排队,审核时间预计超12个月,通道过于拥挤,香港在审核效率方面更具优势。

三、香港证监会有关家族办公室简易发牌指南